Dank des korrekten Verständnisses des Zeitwertverfalls haben Optionshändler einen enormen Vorteil auf ihrer Seite. Allerdings stellt sich die Frage, wie sich dies beim „In the money“-Verfall verhält. Lauern hier eventuell sogar Risiken und Fallstricke? Lasst uns das jetzt genauer untersuchen.

Du hast dich sicher auch schon mit dem Thema at-the-money (ATM) und out-of-the-money (OTM) Verfall auseinandergesetzt und den großen Unterschied zwischen den beiden Verfallskurven bemerkt. Wenn du noch nicht genau weißt, worum es dabei geht, wir haben dazu bereits ein Video gemacht. Schau unbedingt mal rein, das wird deinen Optionshandel definitiv verbessern! Heute wollen wir uns mit einem Thema befassen, zu dem wir bereits gefragt wurden: Wie sieht es denn jetzt mit dem in-the-money Verfall aus? Wenn du dich fragst, was es mit dem ITM-Verfall auf sich hat, dann bist du hier genau richtig. Wir werden uns das jetzt anhand eines Beispiels genauer anschauen.

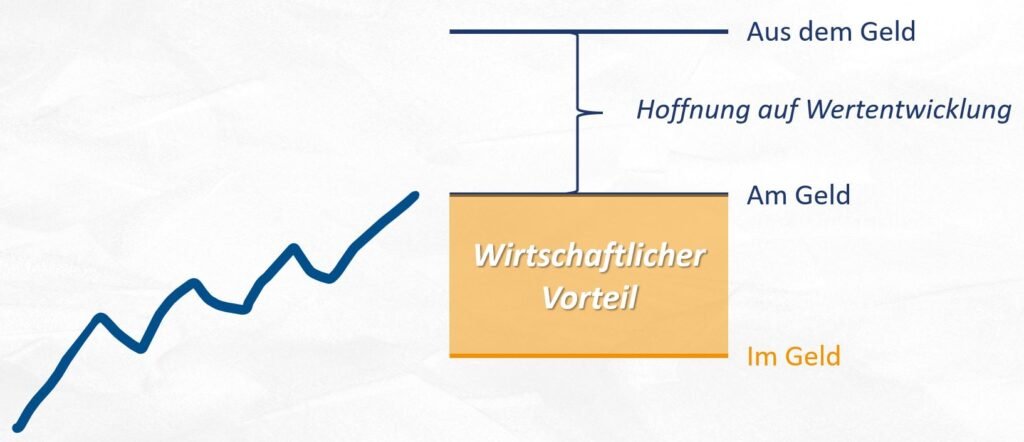

Wir haben hier die Kursentwicklung eines Basiswertes und wenn wir eine Option handeln, die sich genau da befindet, wo der Kurs aktuell ist, dann spricht man von einer Option am Geld. Wenn wir einen Call handeln, der sich weit oberhalb befindet, dann ist dieser aus dem Geld. Der Call, um den es heute geht, befindet sich im Geld. Der große Unterschied besteht darin, dass das, was aus dem Geld liegt, hauptsächlich auf Hoffnung beruht. Mit Optionen, die im Geld notieren, habe ich jedoch einen wirtschaftlichen Vorteil.

Die Option, die bereits im Geld liegt, bietet einen wirtschaftlichen Vorteil, wie der Name schon sagt. Denn ich habe die Möglichkeit, den Basiswert zu einem günstigeren Kurs zu erwerben (durch Ausübung des Calls ITM), als er gerade am Markt gehandelt wird. Dies als kurze Auffrischung zum Thema Moneyness – wenn Du Dein Verständnis der Moneyness (was ist ITM, ATM, OTM) auffrischen möchtest, dann schau doch mal in dieses ausführliche Video rein.

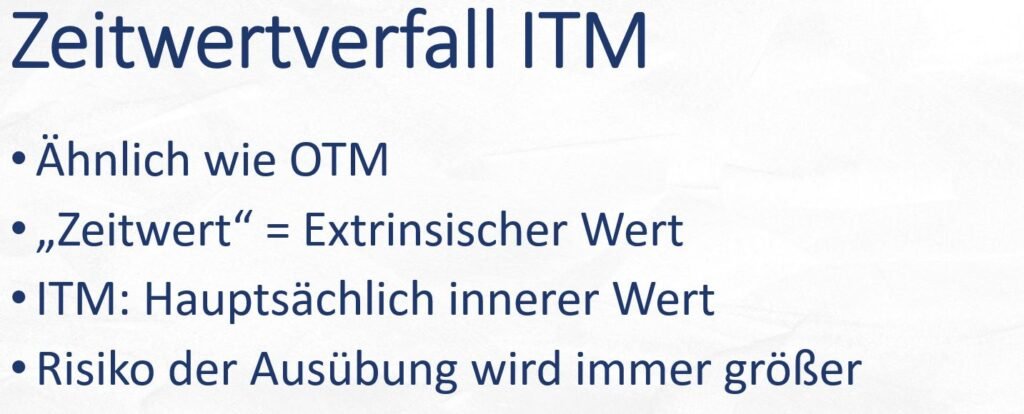

Der Zeitwertverfall in-the-money ist grundsätzlich relativ einfach zu verstehen, da er sich ähnlich wie der Zeitwertverfall auf der gegenüberliegenden Seite out-of-the-money verhält. Was für den OTM Zeitwertverfall gilt, sieht beim OTM Verfall grundsätzlich genauso aus. Allerdings handelt es sich beim Zeitwertverfall, den wir hier als in-the-money bezeichnen, korrekterweise um den extrinsischen Wert, also um den äußeren Wert. Wenn wir uns ITM befinden, besteht die Optionsprämie jedoch hauptsächlich aus dem inneren Wert. Wir wissen, dass die beiden Faktoren, innerer und äußerer Wert, immer einen Einfluss auf den Optionspreis haben. Bei OTM Optionen haben wir überhaupt keinen inneren Wert. Bei ITM Optionen, wie der Name schon sagt, besteht die Prämie hauptsächlich aus einem inneren Wert. Das bedeutet natürlich auch, dass das Risiko der Ausübung immer größer wird. Das heißt, wenn wir hier über die Preisbildung von Optionen sprechen – und um nichts anderes geht es – dann haben wir eben zwei Bestandteile: Einerseits den inneren Wert, den möglichen wirtschaftlichen Vorteil, auf der anderen Seite den äußeren Wert, den wir uns auch als Kursfantasie vorstellen können. Also, wieviel Laufzeit haben wir noch und welche Kursschwankungen hält der Optionsmarkt in dieser Zeit für möglich?

Diese beiden Faktoren haben einen Einfluss auf den Optionspreis in Bezug auf den äußeren Wert, im Deutschen eben als Zeitwert bezeichnet. Es ist wichtig zu beachten, dass nicht nur die Zeit hier eine Rolle spielt, sondern auch die Erwartung möglicher Kursschwankungen. Bei out of the money gehandelten Optionen spielt der äußere Wert eine deutlich wichtigere Rolle, denn der einzige Wert dieser Optionen besteht ja in der Hoffnung zukünftiger Kursschwankungen. Ganz anders bei in the money Optionen, bei denen der wirtschaftliche Vorteil schon besteht, zusätzlich aber auch noch etwas Kursfantasie.

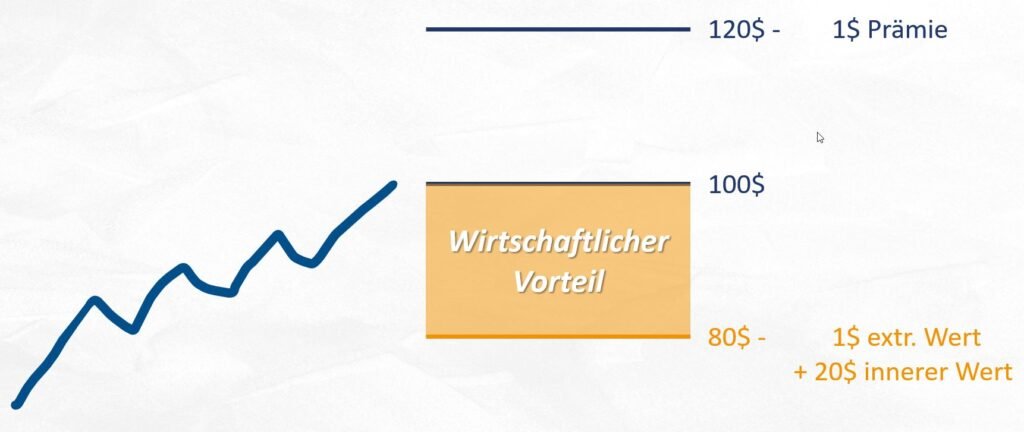

Ein Beispiel: Wenn der Basiswert bei $100 liegt und der Call bei $120, dann könnte für die mögliche Kursfantasie, dass der Kurs innerhalb der Laufzeit dieser Option noch über $120 steigen könnte, ein Dollar als Optionsprämie bezahlt werden. Das ist der extrinsische Wert, eine Kombination aus Restlaufzeit und Kursfantasie. Wie sieht es jedoch in the money aus, z. B. bei $80? Die Kursfantasie nach oben und unten nehmen wir in diesem Beispiel als gleich an, was in der Realität natürlich anders aussehen kann. Der 80er Call in diesem Beispiel hat man jedoch auch einen inneren Wert von $20, was einen Optionspreis von $21 ergibt.

Auf der einen Seite haben wir bei ITM Optionen also einen ähnlichen Zeitwertverfall (bezogen auf den extrinsischen Wert), wie bei der out-of-the-money Option. Doch der Zeitwertverfall sollte uns bei ITM Optionen kein Kopfzerbrechen bereiten, denn wie wir bereits gesehen haben, ist Zeit in dieser Situation unser kleinstes Problem. In obigem Beispiel haben wir zwar die Long-Seite betrachtet, aber wenn wir nun short sind, dann hat eben die Gegenseite diesen wirtschaftlichen Vorteil. Und je größer dieser Vorteil, umso lohnenswerter und wahrscheinlicher wird die vorzeitige Ausübung durch den Optionskäufer. Der restliche Zeitwert der Option, der durch diese Ausübung verschenkt wird, ist im Vergleich zum inneren Wert dann relativ gering.

Wenn wir also überlegen, statt einer Option aus dem Geld eine Option mit gleichem extrinsischem Wert im Geld zu schreiben, dann müssen wir den mitunter erheblichen inneren Wert berücksichtigen, der diese Option sehr teuer macht. Und dieser hohe innere Wert ist nichts anderes als ein wirtschaftlicher Vorteil für den Inhaber, womit die Gefahr einer vorzeitigen Ausübung erheblich ansteigt. Diese Gefahr wird häufig stark unterschätzt, da gerne von angeblich nur 3% ausgeübter Optionen gesprochen wird. Dies ist leider definitiv falsch und auch nachweislich belegbar – doch dazu gerne mehr in einem weiteren Artikel. Hinterlasst uns gerne in den Kommentaren, ob dieses Thema für Euch interessant ist!