Mit Optionen kann man nicht nur Positionen absichern, sondern auch von fallenden Märkten profitieren. Das hast Du sicherlich schon gehört und genau damit wird ja auch gerne geworben, also Gewinne im Bärenmarkt sind möglich. Wie sieht das in der Praxis aus und worauf solltest Du dabei unbedingt achten? Dazu mehr in diesem Beitrag oder in Videoform auch hier.

Gewinne im Bärenmarkt – ja, das klingt wunderbar! In einer Marktphase wie z.B. im Jahr 2022 sollte jeder gemerkt haben, dass wir uns im Bärenmarkt befinden und vielleicht ist genau jetzt der Zeitpunkt, an dem wir mit Optionen von fallenden Kursen profitieren können. Wir sprechen hier nicht über einen Schutz vor unvorhergesehenen Crashes, den sog. schwarzen Schwänen, dazu haben wir hier ein Video gemacht. Sondern es geht eben um geplantes Verdienen in Abwärtsmärkten. Wie das in der Praxis aussieht, schauen wir uns jetzt anhand einiger konkreter Beispiele an. Am Ende noch ein ganz wichtiger Hinweis, den du unbedingt beachten solltest, bevor du dich auf dieses neue, spannend klingende Thema stürzt. Natürlich haben wir nicht nur in echten Bärenmärkten die Möglichkeit, mit dieser Art von Trades zu gewinnen, sondern in allen Marktphasen, in denen die Kurse abwärts gehen. Da wir aber gerade in einem Bärenmarkt sind, nehmen wir das mal hier als Beispiel. Welche zwei Möglichkeiten haben wir, grundsätzlich, mit Optionen von fallenden Kursen zu profitieren? Ja, einmal ist es in Trendrichtung – das heißt, wir würden unterhalb des aktuellen Kurses einen Put kaufen, also einen Long-Put. Das, was man auch leisten könnte, um eine Position abzusichern, können wir natürlich auch verwenden, um von fallenden Kursen zu profitieren. Haben wir recht mit unserer Einschätzung und der Kurs fällt weiter, dann wird dieser Long-Put an Wert gewinnen.

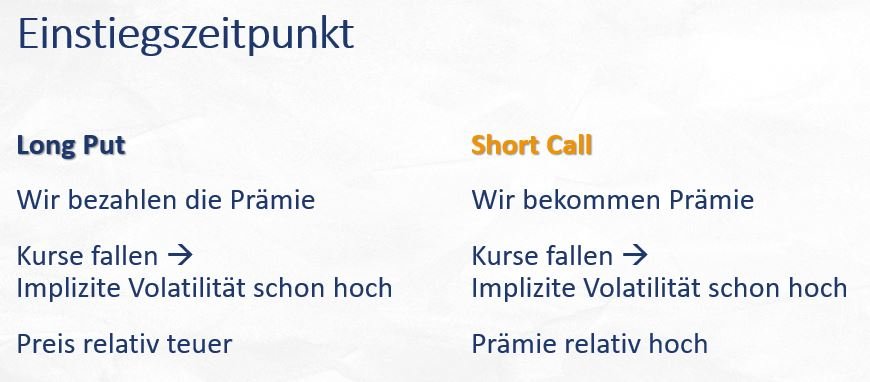

Die andere Seite sind die Stillhalter-Trades. Natürlich ist auch das möglich, dass wir Calls schreiben, also Short-Calls oberhalb des aktuellen Kurses, und dann eben davon profitieren, wenn die Kurse nicht wirklich wieder steigen. Ja, der Vorteil bei Stillhaltern ist, dass der Kurs nicht wahnsinnig stark weiter fallen muss – er darf eben nur nicht gegen die Position steigen, und dann wären wir mit dieser Position im Gewinn. Das sind also die beiden grundsätzlichen Basispositionen, mit denen wir von fallenden Kursen profitieren können. Natürlich gibt es im Optionshandel noch eine ganze Reihe weiterer Konstruktionen, die wir hier aber explizit nicht aufgreifen. Zum Beispiel Black Swan Hedges – dazu haben wir hier schon mal ein Video gemacht – sondern wir gehen hier eben auf eine Phase ein, in der wir es mit fallenden Kursen zu tun haben, bei einem Bärenmarkt typischerweise eben nicht nur wenige Wochen oder Tage, sondern über mehrere Monate. In diesen Phasen liegt die Überlegung nahe, eine dieser beiden Trade-Möglichkeiten aufzusetzen, wie sich das dann entwickeln kann. Ein wichtiger Punkt ist hierbei definitiv der Einstiegszeitpunkt. Wie sieht es denn aus, wenn wir in diesen Trade einsteigen? Im Falle des Long-Puts ist es ja so, dass wir hier eine Prämie bezahlen – das sagt dir das Wort “Long” – wir kaufen also diesen Put und müssen erst mal Geld auf den Tisch legen. Wenn die Kurse aber schon fallen, dann bedeutet das, dass die implizite Volatilität schon hoch ist. Als Optionshändler wissen wir, dass die implizite Volatilität ein Maß für die Preise ist, die Optionen gerade kosten. Das bedeutet, der Preis ist jetzt schon relativ teuer. Diese Wette auf fallende Kurse oder diese Absicherung gegen fallende Kurse, wie auch immer man das betrachtet, ist jetzt schon relativ teuer für uns.

Auf der anderen Seite bei dem Short sieht es ja so aus, dass wir die Prämie einstreichen. Wir bekommen also diese Prämie und hier gilt natürlich genau das Gleiche wie für den Long Put. Die Kurse sind ja schon gefallen, die implizite Volatilität ist schon hoch, das heißt die Optionspreise sind schon hoch und das ist in diesem Fall ja positiv für uns, weil die Prämie eben schon relativ hoch ist.

Wenn man jetzt nur diese Grundgedanken über den Einstieg heranzieht, könnte man ja schnell zu der Meinung gelangen, dass der Long Put relativ viel kostet und das klingt ja schon mal nicht so angenehm. Auf der anderen Seite ist der Short Call definitiv im Vorteil, da jede Medaille zwei Seiten hat und eben auch jeder Trade.

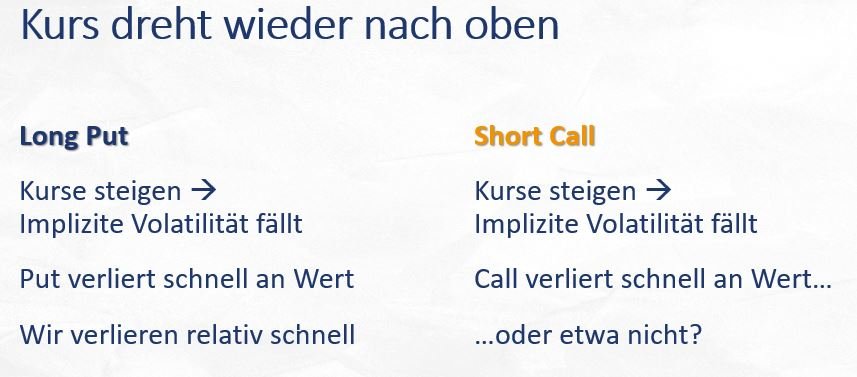

Wir müssen uns also auch mit dem Gedanken befassen, dass der Kurs gegen uns laufen könnte. Gehen wir also davon aus, der Kurs dreht jetzt wieder nach oben. Wie verhält sich dann der Long Put? Die Kurse steigen wieder, das bedeutet die implizite Volatilität fällt. Implizite Volatilität ist ein Maß für die Preise der Optionen und wir haben hier einen Put gekauft. Das bedeutet, in dem Fall verliert der Put schnell an Wert und für uns heißt das, wir verlieren relativ schnell.

Beim Short Call dagegen ist es so, die Kurse steigen natürlich auch, die implizite Volatilität fällt, das Gleiche gilt hierfür alle Arten von Optionen. Das bedeutet, der Call verliert hier schnell an Wert.

Aber Moment, haben wir hier alles bedacht? Kann das etwa anders sein, dass der Call hier nicht schnell an Wert verliert? Um das klar zu machen, schauen wir uns die Situation nochmal im Chart an. Hier sind die beiden Positionen eingezeichnet und wenn wir jetzt davon ausgehen, dass der Kurs wieder nach oben dreht, mit welcher Situation haben wir es denn hier zu tun?

Zunächst mal beim Put: Wie sieht das hier aus? Der Kurs läuft weg vom Put, schlecht für unsere Position, denn die verliert ja an Wert und die Volatilität lässt nach. Was wir uns gerade angeguckt haben, ist ein sogenannter “double whammy”: Der Kurs geht nach oben und die implizite Volatilität fällt, verliert also schnell und somit eben auch unsere Position des Long Puts.

Wie sieht es dagegen beim Short Call aus? Die implizite Volatilität fällt, das freut uns, das ist natürlich gut für uns. Aber der Kurs läuft natürlich gegen uns, der läuft auf diesen Call zu und das ist natürlich schlecht für die Position.

Wie wir sehen, ist die Situation jetzt alles andere als klar. Zunächst sah es ja so aus, als ob der Short Call hier klar im Vorteil wäre. Allerdings, wenn eben der Markt dreht, haben wir hier ein Risiko im Call und das ist eben genau das, was wir beachten müssen.

Wenn wir Long sind, ist unser Risiko auf den Kapitaleinsatz begrenzt. Wenn wir eine gewisse Summe ausgegeben haben für den Put, können wir eben nur diese Summe verlieren. Bei dem Call hingegen, sollten die Kurse über den Call Strike weiter steigen und wir begrenzen unsere Verluste nicht, indem wir den Trade schließen, haben wir hier ein theoretisch unbegrenztes Risiko nach oben und das müssen wir hier unbedingt beachten.

Hierzu noch zwei extrem wichtige Hinweise. Hinweis Nummer eins ist, dass wir hier wirklich mit Einzelpositionen, wie zum Beispiel dem Put und dem Call, arbeiten können. Zudem haben wir die Möglichkeit, mit Credit oder Debit Spreads zu arbeiten (Video dazu siehe hier), womit man sowohl den Kapitalansatz reduzieren kann (im Falle der Debit Spreads) als auch das Risiko nach oben begrenzen kann (im Falle der Credit Spreads).

Hinweis Nummer zwei, den wir unbedingt beachten müssen, ist ein gutes Verständnis für die implizite Volatilität und den Zusammenhang mit der Entwicklung verschiedener Positionen aufzubauen. Denn eins müssen wir ganz klar betonen: Bärenmärkte sind die schwersten zu handelnden Marktumfelder, die es gibt. In 80 bis 90 Prozent der Zeit gehen die Märkte eher aufwärts, mit nur kurzen Rücksetzern während der Bullenmärkte. Das ist alles deutlich einfacher als ein ruppiger, echter Bärenmarkt, in dem die Kurse durch kleinste News und Datenpunkte nach unten gerissen werden können. Unterbrochen werden diese immer wieder von heftigen, sogenannten Bärenmarkt Rallys, die dann Positionen wie den Short Call, den wir hier dargestellt hatten, überrennen und uns dann in die Bredouille bringen können. Daher ist es wichtig, einen kühlen Kopf zu bewahren. Das ist wirklich die Königsdisziplin.

Klarer Rat an euch: Fangt nicht in einem Bärenmarkt an, in Richtung des Bärenmarkts zu traden, sondern nutzt diese Phase, um euer Wissen aufzubauen und zu verstehen, wie Optionshandel funktioniert. Wenn euch das Thema wirklich interessiert und ihr tiefer einsteigen möchtet, um zu verstehen, wie die Volatilität, die verschiedenen Optionsketten und Arten von Trades beeinflusst und wie alles zusammenhängt, dann schaut gerne in unserem Ausbildungsbereich vorbei. In unserem Seminarangebot haben wir für jede Wissensstufe verschiedene Angebote, von dem kompletten Anfänger bis zum erfahrenen Optionshändler. Also nutzt die Zeit und baut euer Wissen auf, in dieser harten Börsenphase. Denn die besseren Zeiten werden definitiv wiederkommen – und dann seid ihr bereit!